■目次

借金を返せない状態が続くと、債務者に不利益が及ぶことになるため、望ましいことではありません。このような場合にとれる対処法はいくつかありますので、このコラムではそのような状況でできることを解説します。

1 借金を返せないとどうなる?

借金を返せない状態が続くと、以下のようなことが発生する可能性があります。

(1)ブラックリストに載り、借入ができなくなる

借金を返せない状況が続くと、信用情報を共有する機関のブラックリストに載り、新たな借り入れができなくなることがあります。

新たな借り入れができなくなると、今まで残っている借金が返せなくなり、遅延損害金などで返済額がさらに増えてしまうという事態になってしまいます。

(2)返済額が増え続ける

借金を返せない状態が続くと、元金とは別に遅延損害金が発生することになります。

遅延損害金は時間が経過する毎に増額するので、借金を返せないでいると、返すべき金額がどんどん増えてしまうことになり、借金を返せないという負の連鎖に陥ってしまうおそれがあります。

(3)債権者からの督促が増える

借金を返せないでいると、債権者から督促状や通告書などの名目の通知が送られてきます。これらは、主に、期限を定めて借金の返済を求めるものであり、期限までに返済や何らの対応がなければ、法的措置も検討するという旨が書かれていることが多いです。

督促は、債権者本人から送られてくることもありますし、債権者の代理人である弁護士(法律事務所)から送られてくることもあります。弁護士から送られてくる場合、債権者は債権の回収にある程度本気ということであり、訴訟等の法的措置の可能性もある程度考えられますので、弁護士からの書面が送られてきた時には注意が必要です。

(4)債権者から訴訟等を起こされる

(3)の延長にはなりますが、借金を返さない期間が長いと、債権者から訴訟等の法的措置をとられる可能性があります。

考えられる法的措置としては、通常の民事訴訟、少額訴訟、支払督促等の手段が考えられます。

訴訟を起こされた場合、答弁書等の書面を提出して反論することが考えられますが、通常、お金を借りてそれを返していないことは争いのない事実ですので、債権者の訴えを認める判決が出されることになります。

(5)強制執行を受ける

(4)で説明しました法的措置が起こされ、裁判所の判決等が出されると、それを基に、債権者から強制執行を受ける可能性があります。

強制執行の主なものとしては、給与の差し押さえがあります。債権者に勤務先を知られている場合、現在得ている給与の4分の1が差し押さえられてしまう可能性があるので、何とか差押えまでは受けたくないところです。

2 借金を返せないときに取れる方法

借金はもちろんご自身で借りたものですので、返せるなら返すに越したことはありません。しかし、給与額が減ってしまったというような事情やその他の様々な事情により、どうしても借金を返せない場合というのはあります。

そのような場合、とることのできる法的手続きとしては、①破産、②個人再生、③任意整理という3つの手続があります。

①・②は、裁判所を利用する手続であり、③は、裁判所を利用しない手続です。

以下では、それぞれの手続について解説します。

3 破産

破産とは、免責されない一定の債権を除き、債務を免除してもらう手続です。

債務を免除してもらうものですので、上でご紹介した3つの手続の中で、債務者の経済的な負担は最も大きく減少する手続になります。

破産は、大きく分けると、同時廃止事件・管財事件という2つのタイプに分けることができます。

同時廃止では、破産の開始決定と同時に破産の手続き廃止決定がなされます。

破産者にめぼしい財産がなく、免責不許可事由がないことが明らかな場合、この手続となります。

この手続の場合、裁判所に破産申し立てをした後、通常4ヵ月程度で手続きが終了します。

管財事件では、裁判所が選任した破産管財人と呼ばれる弁護士が手続の管理を行います。

主に、破産者にある程度の財産があり、債権者に配当する必要のある場合や免責不許可事由のあるおそれがあり調査を行う必要性の高い事案等が管財になりやすい傾向にあります。

免責不許可事由とは、文字通り、免責(責任を免れさせること)を許さない事由であり、主なものとして、ギャンブルなどの浪費、一部の債権者への不公平な弁済(「偏波弁済」といいます)などがあります。

これらの事由があっても、免責されることはありますが(裁量免責)、破産手続をスムーズに進め、免責決定を確実に得るためにも、できる限りこのような事由はないことが望ましいです。

管財事件では、弁護士費用とは別に、予納金(裁判所に納めるお金)として、原則、およそ20万円が必要になります。

また、同時廃止・管財のいずれにおいても、免責決定を得られたとしても、税金や社会保険料など特定の債務は免除されませんので注意が必要です。

4 個人再生

個人再生とは、減額した金額を返済していく手続です。

破産と大きく異なるのは、減額するとはいえ借金を返済していくという点です。

そのため、個人再生をとるためには、安定した収入が継続的に見込まれることが必要です。

ただ、借金を返済していくとはいえ、返済するべき金額を大幅に減額することができますので、債務者にとってのメリットはかなり大きいといえます。

個人再生には大きく分けて、小規模個人再生と給与所得者等再生という2つの手続があります。

これらは、返済していく金額の基準や手続きが一部異なります。

どちらの方法をとるかは、債務者や債権者の状況次第で決めることになります。

個人再生を行うかどうかの判断のポイントとしては、ローン付きの住宅を手元に残せるかどうかという点です。

個人再生では、住宅ローン特則というルールを利用することができるので、住宅ローンの残りのある住宅を手元に残したい場合は、住宅ローン特則付きの個人再生を申立てることになります。

5 任意整理

任意整理とは、裁判所などの公的機関を介さずに、直接債権者と交渉し、借金を返していく手続です。

将来発生する利息や遅延損害金を免除してもらい、残額を3年~5年間で返済していくという内容の和解契約を結ぶことが一般的です。

任意整理は、債権者との交渉がベースとなりますので、債権者の同意が得られなければ、行うことはできません。

任意整理は、裁判所を利用しない手続であり、破産や個人再生と異なり、債務者が所有している財産を手放さなくて良いということが大きなポイントです。

ただ、基本的には、減額されない借金を返していく手続なので、継続した収入の見込みが必要となります。

6 借金を返せないと思ったら

借金を返せないままでいると、上でも述べましたように、債権者から訴訟等を起こされ、財産について強制執行を受けてしまう可能性があります。

そのため、もうこれ以上借金を返せないという状況になる前にできるだけ早めに弁護士にご相談することをおすすめします。

弁護士にご依頼いただきましたら、毎月家計簿をつけていただき、家計指導を行います。

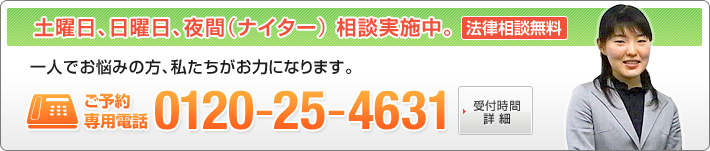

グリーンリーフ法律事務所は、設立以来30年以上の実績があり、18名の弁護士が所属する、埼玉県ではトップクラスの法律事務所です。

また、各分野について専門チームを設けており、ご依頼を受けた場合は、専門チームの弁護士が担当します。まずは、一度お気軽にご相談ください。