最近、貸金業法の改正がなされたのはご存知でしょうか。

今までは、消費者金融に対して借入を申し込む際、各消費者金融毎に審査を行っていたのですが、

この改正により、年収の3分の1までの借り入れしかできない(「総量規制」と言います)ということが法律で定められました。

この総量規制で影響が出た人は、既に借入枠ぎりぎりまで借りている人(年収の3分の1近くまで借りている人)や主婦(年収が存在しない人)だと言われています。

これらの人は、総量規制の導入により審査が通らなくなり、借り入れができないようになってしまったのです。

この総量規制の導入を受けて、新たな金融のスタイルが注目を浴びるようになりました。

クレジットカードの「現金化」と呼ばれる手法です。

この「現金化」とは、どのようなものでしょうか?

まず、通常のクレジットカードの仕組みを見てみましょう。

一般のクレジット取引の場合、Aさんは業者Bとの間で、

クレジットカード利用して、商品Cを100万円で購入する契約を結びます。

業者Bは、Aさんに100万円相当の商品を送る一方でクレジット会社から100万円を受け取り、

Aさんは、クレジット会社に100万円を一括や分割で返済します。

これが、通常のクレジットカードの仕組みです。

「現金化」は、このクレジットカードの仕組みを利用しています。

例を挙げながら考えてみましょう。

Aさんが業者Bとの間で、クレジットカードを利用して商品Cを100万円で購入し、

業者Bはクレジット会社から100万円を受領するところまでは一緒です。

ところが、業者BはAさんに対し、100万円の価値が全くない商品C(「宝石」と謳いながら、100円の価値もない「ビー玉」だったりするようです)を送る一方、「キャッシュバック」「現金化」と称して、手数料(これも名目ですが)を引いて、40万円を送金します。

しかし、この仕組みでは、商品Cに価値がなく、Aさんは、業者Bから40万円の現金を受け取りますが、

クレジット会社に100万円の債務(返済義務)負うため、

クレジット会社から100万円を借りて、業者Bに対して利子として60万円支払うのと同じ状況になってしまいます。

これを純粋なお金の動きで見ると、Aさんは、業者Bから100万円を借りるものの、

手数料と称して差し引かれた60万円を業者Bに利子として支払うとも言えます。

つまり、「現金化」は、実質的には、高い利子で借金をするのと同じ状況なのです。

そして、この利子は、利息制限法に定められた制限利息を大幅に超過していますから、

「現金化」は、本来は違法なヤミ金と一緒なのですが、一般的な「貸金」とは仕組みが異なるため、

現在は、改正貸金業法によっては取り締まることができないのが実情なのです。

この他にも、「ショッピング枠の現金化」「商品の買い取り」と称して、上記の内容と同様の金融を行うやり方もあります。

実は、このような金融の方法は昔から存在し、

作家の宮部みゆきさんの「理由」という作品の中でも取り上げられたことがあります。

しかし、総量規制が導入された最近になって、国民生活センターや金融庁には、

「現金化」「キャッシュバック」等の被害を相談する事例が増加しているようです。

これを受けて、金融庁や警察庁は、「現金化」「キャッシュバック」等を行う業者のうち悪質な業者を、

「無登録の貸金業者」と見なして摘発する方向で検討を始めたようです(フジサンケイビジネスアイ平成22年12月21日)。

確かに、どのような方でも緊急に資金が必要で、融資や借り入れを受け無ければならない場合はあると考えられます。

しかし、今見ました「現金化」「キャッシュバック」は、悪質なヤミ金と同様です。

借り入れができないからと言ってこれらの仕組みに手を出してしまうことは、

法外な利子を取られるヤミ金からお金を借りることになり、いっそう生活や資金繰りを苦しくしてしまいます。

直ちに貸金業法によっては規制されないとしても、

民法の「錯誤」「詐欺」を主張することにより、業者に対して契約の無効や取消を主張することもできると考えられます。

あるいは、法律上はクレジット会社に対する借金ですから、どうしても返済できないという場合には、

民事再生や破産という法律上の手続を用いることも可能と考えられます。

「現金化」の仕組みにはくれぐれも手を出されないのが一番ですが、

こうした「現金化」の仕組みを利用してしまったという方は、「債務整理」の一環として、

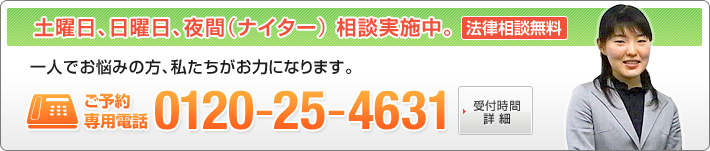

弁護士にご相談することをお勧め致します。